1. CƠ SỞ PHÁP LÝ

Luật Quản lý thuế số 38/2019/QH14

2. ĐỐI TƯỢNG PHẢI KHAI, NỘP THUẾ THU NHẬP CÁ NHÂN THEO THÁNG

Người nộp thuế phải khai, nộp thuế thu nhập cá nhân theo tháng, trừ những trường hợp sau đây thì được lựa chọn khai theo quý:

– Cơ quan quyền lực nhà nước, cơ quan hành chính nhà nước, cơ quan chuyên môn thuộc Ủy ban nhân dân các cấp, đơn vị hành chính sự nghiệp, các cơ quan đảng, tổ chức chính trị – xã hội,… có phát sinh trả thu nhập từ tiền lương, tiền công nhưng không phát sinh doanh thu bán hàng hóa, dịch vụ.

– Người nộp thuế có tổng doanh thu bán hàng hóa và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống.

– Cá nhân có thu nhập từ tiền lương, tiền công trực tiếp khai thuế với cơ quan thuế.

– Người nộp thuế mới bắt đầu hoạt động, kinh doanh.

3. THỜI HẠN KHAI THUẾ THU NHẬP CÁ NHÂN THEO THÁNG

Thời hạn chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

4. KHÔNG PHÁT SINH THUẾ THU NHẬP THÌ CÓ NỘP TỜ KHAI 05KK-TNCN?

Tổ chức, cá nhân không phát sinh trả thu nhập chịu thuế thu nhập cá nhân tháng/quý nào thì không phải khai thuế thu nhập cá nhân của tháng/quý đó. Như vậy, trường hợp không phát sinh thuế TNCN không phải nộp Tờ khai 05/KK-TNCN.

Theo Phụ lục I – Danh mục hồ sơ khai thuế ban hành kèm theo Nghị định số 126/2020/NĐ-CP:

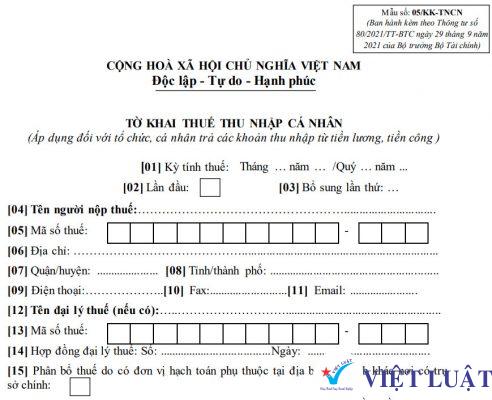

9.9. Hồ sơ khai thuế của tổ chức, cá nhân trả thu nhập khấu trừ thuế đối với tiền lương, tiền công

a) Hồ sơ khai thuế tháng, quý

Tờ khai thuế thu nhập cá nhân (áp dụng đối với tổ chức, cá nhân trả các khoản thu nhập từ tiền lương, tiền công) mẫu số 05/KK-TNCN.

Đồng thời, khoản 2 Điều 1 Nghị định 91/2022/NĐ-CP bổ sung điểm e khoản 3 Điều 7 Nghị định 126/2020, theo đó, người nộp thuế không phải nộp hồ sơ khai thuế trong trường hợp:

Người khai thuế thu nhập cá nhân là tổ chức, cá nhân trả thu nhập thuộc trường hợp khai thuế theo tháng, quý mà trong tháng, quý đó không phát sinh việc khấu trừ thuế thu nhập cá nhân của đối tượng nhận thu nhập.

5. MỨC PHẠT KHI NỘP CHẬM TỜ KHAI THUẾ THU NHẬP CÁ NHÂN

(1) Phạt cảnh cáo đối với hành vi nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ.

(2) Phạt từ 02 – 05 triệu đồng đối với hành vi hồ sơ khai thuế quá thời hạn từ 01 ngày đến 30 ngày, trừ trường hợp (1).

(3) Phạt từ 05 – 08 triệu đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn quy định từ 31 ngày đến 60 ngày.

Ngoài việc bị phạt tiền thì hành vi (1), (2) và (3) còn bị áp dụng biện pháp xử phạt bổ sung là nộp đủ số tiền chậm nộp nếu chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế.

(4) Phạt tiền từ 08 – 15 triệu đồng đối với một trong các hành vi sau:

– Nộp hồ sơ khai thuế quá thời hạn quy định từ 61 đến 90 ngày.

– Nộp hồ sơ khai thuế quá thời hạn quy định từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp.

– Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp.

– Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp (**)

Ngoài việc bị phạt tiền thì người nộp còn bị áp dụng biện pháp xử phạt bổ sung là nộp đủ số tiền chậm nộp nếu chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế.

Lưu ý: Trường hợp (*) và (**) phải nộp hồ sơ khai thuế, phụ lục kèm theo hồ sơ khai thuế.

(5) Phạt từ 15 – 25 triệu đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế.

Lưu ý: Trường hợp số tiền phạt nếu áp dụng theo trường hợp (4) lớn hơn số tiền thuế phát sinh trên hồ sơ khai thuế thì số tiền phạt tối đa bằng số tiền thuế phát sinh phải nộp trên hồ sơ khai thuế nhưng không thấp 11,5 triệu đồng.

Ngoài việc bị phạt tiền thì người nộp còn bị áp dụng biện pháp xử phạt bổ sung là nộp đủ số tiền chậm nộp nếu chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế.

Hãy gọi cho chúng tôi theo số:

Tổng đài: 028.7777.5678 (30 lines)

Điện thoại di động (Zalo/Viber): 0934234777 – 0938234777 – 0936234777

Email: tuvan@vietluat.vn

Vui lòng liên hệ để được tư vấn và báo giá chi tiết:

|

|

| Ms Đặng Thị Thu Sương

Điện thoại: 0934234777 |

Mr. Huỳnh Mẫn Email: huynhman@vietluat.vn Language: English. |